場所は、賛助会員でもあるfreee株式会社様のオフィスにて。

定員60名で募集していたのですが、150名に増席した後もすぐ満席に!

おかげさまで大盛況!いうことでと急遽オンライン中継も行うこととなったのですが。

会場にはなんとスマホでのライブ配信用の設備まで用意されていました!しかも充電器まで接続できるという。至れり尽くせりの設備に感動。

【タイムスケジュール】

18:30開場

19:00-19:20 確定申告の基礎知識の説明

19:20-19:30 知らなきゃ損!国民年金基金のPR タイム( 国民年金基金連合会)

19:30-19:40 フリーランスの節税対策に〜小規模企業共済のPRタイム(中小企業庁)

19:40-20:30パネルトーク 〜行列のできる税理士相談所 〜あと5日で出来る節税対策〜

20:30-20:35会計サービスLT(メリービズ株式会社)

20:35-20:40会計サービスLT(freee株式会社)

20:40-21:25 個別相談×交流会

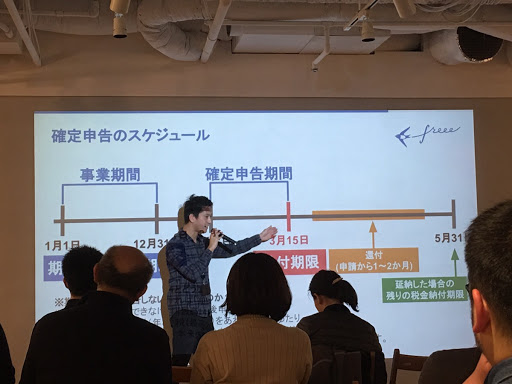

第一部 確定申告の基礎知識の説明(freee株式会社)

第一部は、freee個人事業部部長藤井浩平さんより確定申告の基礎知識について。

確定申告のスケジュールのほか、申告が遅れるとどうなる?

1月以降どういう流れ何をすればいい?

「白色申告」「青色申告」の違い(メリット、デメリット)についてわかりやすく説明。

<作業の流れ>

日々の帳票→証憑(必要な書類)を集める→確定申告書の作成→提出

またfreeeを利用した場合の入力の流れの説明も。

freeeでやることは以下の二つ。

自動で経理(銀行口座、クレジットカード)、取引登録

取引登録は簿記の知識がなくても、「いつ何に使ったか」を家計簿感覚でつけると裏側で自動的に複式簿記の形式に変換してくれます。

「手入力が面倒」という方のためにはレシートをスマホで撮影すると日付と金額を自動的に判別して入力してくれる機能も。

また「自動で経理」の機能を使うと、入力をさらに自動的にできるんです。例えばAmazonで購入するとfreeeの方で日付や金額、勘定科目なども自動的に判断して登録してくれます。

これを使うことで手打ちでの入力がなくなるので、作業の手間も激減しますね!

また納税額や申告書類も入力完了後、質問に答えていくだけで自動的に作成できるそうです。

ただ気をつけるべきポイントとして挙げられていたのが、クレジットカードなどのデータは過去3ヶ月分までしか残っていないということ。なのでできるだけ早い段階で「同期をする」の設定をしておく方が良さそうです。

第二部 知らなきゃ損!国民年金基金のPR タイム( 国民年金基金連合会)

名前は聞いたことはあるけど、いまいちどんなものなのか理解できていない国民年金基金。

国民年金部分は簡単に言ってしまえば将来受け取る年金の「上乗せ部分」。

老後にかかる生活費はだいたい夫婦で27万と言われます。ただフリーランスで国民年金だけと仮定すると月々受け取れるのはたったの13万円・・・。

貯金と年金しかない場合、3300万円貯金があったとしても85歳で使い果たしてしまう計算に。

そこで助けとなるのが国民年金基金。

国民年金基金に加入しておくと、月々4万円ずつ払うだけで960万円のゆとりが生まれるほか、終身保険なので生涯ずっと受け取ることができるんだそうです。

人生100年時代と言われる今、ずっと受け取ることができるというのは安心ですよね。

また保険と違うメリットは、掛け金が全額社会保険料控除の対象となる、ということ。

保険だと最大でも4万円までしか控除されないことを考えるとこれは大きなメリットですね。

スマホで「国民基金連合会」で検索すると年金額シミュレーションや資料請求もできるそうです。

第三部 フリーランスの節税対策に〜小規模企業共済のPRタイム(中小企業庁)

話の最初に「掛金は全額所得控除!節税にきく小規模企業共済」というスライドがバーンと。これは気になります!

小規模企業共済とは、経営者が加入しいわば退職金に充ててもらう目的の共済制度でかなり古くからあるそうです。

「自分がフリーランスならぜひ入りたいな」とご本人も語るほどおすすめの制度なんだそうです。

月額1000円から70000円の範囲で自由に金額が設定できて減額や増額も自由に。

その他事業資金の貸付も利用できたり、税制上のメリットも大きいようです。

例えば月々3万円収めると11万円の節税効果があるとのこと。これは大きいですね!

現在、在籍者数は138万人。

加入条件は色々あるそうなのですが、基本的にはフリーランスの方が対象になるということ。ただ兼業・副業の方は対象外になるということなので、一度ホームページ等で自分が該当するか調べて必要はありそうです。

また途中解約は年数によっては元本割れをする場合もあるので、そこも注意が必要とのことでした。

気になる方はぜひ「小規模企業共済」で検索してみてくださいね。

第四部 パネルトーク

ここからはみなさんお待ちかね。税理士の先生たちによるパネルトークです

パネリストは、メリービズ会計事務所の税理士・公認会計士 中原 國尋先生、宮﨑雅大税理士事務所代表税理士の宮﨑雅大先生、freee株式会社プロダクトマネージャーで公認会計士の高木悟先生の3名。

進行はフリーランス協会代表の平田と、中村。

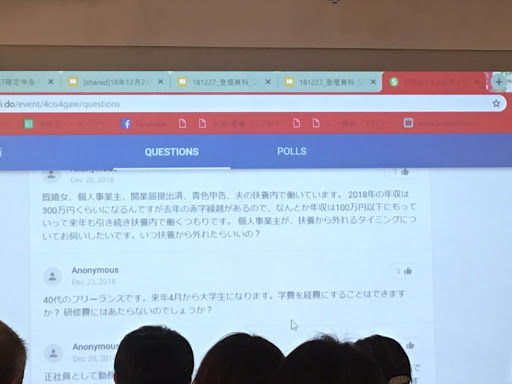

「行列のできる税理士相談所」ということで。

みなさんからいただいた質問を税理士の先生の見解で○×の札をあげて説明していただくという、某番組の構成になぞらえた形式で進行しました。

ー喫茶店などで作業した時のカフェ代って経費で計上していますか?

○の先生は2人。

○の先生からは、科目はなんでもいいですが会議費として計上するのがいいのでは?とのことでした。

×の宮崎先生からは、本当に使っているか?というのが突っ込みたくなるところで、例えば一年前のレシートで「これ、何をやったんですか?」と突っ込まれた時に困るのであえて×をつけたとのこと。

もし計上したいのであれば必ず、「これは何に使った」ということをレシートにメモ書きを残しておいてくださいね、とのことでした。どちらかというと手書きの方が信憑性が高いとのことです。

先生によって見解が違うところも面白いところですね。

ー月単価65〜80万円のフリーランスITエンジニアを対象にした節税方法は?

(中原先生)

期間がないので今から準備は難しいが、小規模企業共済に入るのもありかも?明日銀行に駆け込めば間に合います(笑)

(高木先生)

今年の分でつけ忘れたものがないかの確認と、家事按分で漏れがないか?というところを見直すのが一番いいのではないでしょうか?

(宮崎先生)

あまりおすすめはしないけれど、30万円以下の備品というのがシンプルなところ。

ただ本当に使っているか?というところがポイント。

例えばPCで注文しても年内に届かないのであればアウト。

棚卸し的な要素があるものだと年内で使い切る必要があるので、それも微妙かと。

また気をつけて欲しいのは「本業で使うもの」を買って欲しいというところですね。

エアコンなどは設置費用を含めて、の30万円となるのでそこも気をつけてくださいね。

ー副業で100万円ほどの副収入があるのですが、初めの確定申告。注意すべきチェックリストと損しないポイントは??

(中原先生)

freeeのガイダンスに沿って着実に書類を作っていくというのが一番王道で損しないポイントなのでは?または費用を見直すところくらいなのかも。

ー交通費をsuicaでチャージした時に、プライベートで利用した分と分けるのが難しい

(高木先生)

freeeの場合、入ってきた明細を確認してもらえば簡単できます。

便宜的に一旦チャージを経費として計上して、後から家事按分で分けるというのも一つの手です。

ー大学に入学しました。学費を経費にすることができる?

これに関しては、宮崎先生のみ○。

×の高木先生は、ご自身の自己研鑽で事業と密接に結びついているわけではない?

中原先生からは、大学は裁量通達で経費に認めない、ということで決まっているとのことでした。

逆に○を出した宮崎先生からは、「計上できない可能性がある」という前提があった上で。

本当に今のお仕事に関係している、今のお仕事の売り上げプラスアルファになると言い切れるのであれば、入れることはできるのではないか?とのことでした。

ただ「税理士になるために」など開業前の理由だと入れられないということもあったりで、よっぽどでない限りおすすめできないとのことでした。

ー違反した場合ってどんなペナルティがある?

(宮崎先生)

うっかりの場合もあれば意図的な場合もあって、難しいところ。

うっかりで少額であれば注意喚起程度で済む場合も多いですが。

意図的は場合によっては逮捕されるケースもあるので絶対にやめて欲しい!

特に大きい金額(1万円以上)のものは気をつけてくださいね。

ー扶養の範囲内でお仕事をしてますが、扶養から外れるタイミングって?

(中原先生)

ご本人の判断に寄るところが大きく、外れたくないという意思があるのであれば調整しながらお仕事をやることになると思いますし、これから頑張っていこう!ということであれば扶養を気にしている場合ではないので、外れるという判断をするしかないかな?と。

(宮崎先生)

社会保険の扶養と税金の扶養が違うというところは気をつけなければならないポイントです。

社会保険だとコンスタントな金額になるので、また判断基準が違います。

地方自治体によっては保育園の入園に関する扶養もあったりするのでどの扶養から外れるのか?という前提がまず必要かと思います。

ー出張の食費は経費の対象になる?

×の中原先生からは、「いろんな前提が入るのかな」とのこと。

結局お仕事にどれくらい関連性があるか?というところによって変わってくるので、普通にただ食事をするだけなら入らないけれど、色々条件がつけば必要経費と言い張ることができるかな、と思います。

○の高木先生からは、「取引先との会食は経費として認められることが多い」ということもあり、仕事に関係しているかどうかが判断ポイントになるのでは?とのことでした。

同じく○の宮崎先生からは、「これもやっぱりメモを残してください」とのことでした。誰と食事をしたのか?がわかればOKだと思います。

調査は3年後。その時に思い出すことは難しいのでやっぱり記録に残すことは必要です。

ー法人化はどんなタイミングで?メリットデメリットは?

(宮崎先生)

実際に法人でないと取引ができない、という会社も結構ある(建設業など)

どちらかというと節税よりもそちらでタイミングを考えた方が良い

法人成のメリットは正直そこまでないし、申告なども個人と比べたら大変。

この時に、フリーランス協会として個人賠償保険ができたことで法人と同じようにリスクヘッジができるという補足の説明を平田の方からもさせていただきました。

(高木先生)

法人化すると所得の分散化ができるというメリットはあります。

またデメリットとしては赤字でも法人税がかかってしまう(東京都だと7万円)、そもそも申告作業が煩雑というところもあるのでそこはお忘れなく!

(中原先生)

法人化した時に自分の所得はどうなるのか?というシミュレーションをしてみるというかも。街にたくさんいる専門家に投げてみるのもありかと思います。

売り上げ云々より、実際どうか?というのは業種などの諸条件によって変わってくるので、自分の条件はどうか?当てはめたらどうか?ということを想定していくののが良く、そこにメリットがあるかどうか?というところがいちばんの判断基準になるかと思います。

ー領収書の保管は?

(中原先生)

これは義務なのでやらなければならないです。

ー一緒に住んでいない両親を扶養にすることはできる?

一緒に住んでいるかどうかは限らないので家計が一緒であればできます!

ー仮想通貨で出した損を損益通算できるか?

(宮崎先生)

所得税は事業所得、給与所得、雑所得など色々ありますが、どこと損益通算する?というとこで考えるとできないです。

ー消費税を払ってくれない業者への対応って?

(宮崎先生)

これは僕たちでもどうにもできないので、みんなで声を大きくして訴えてください!

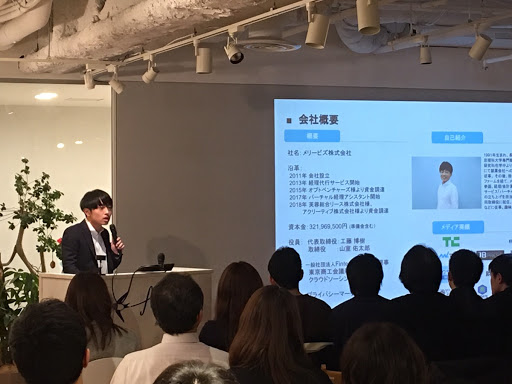

最後は今回共催いただいたメリービズ様とfreee様のサービス紹介。

メリービズ様のメインのサービスは「メリービズ バーチャル経理アシスタント」となっており、上場企業から成長企業まで、多種多様な企業の経理を受けています。在宅プロ経理スタッフの皆さん、96%以上女性ですが、と一緒に企業の経理をチームで請け負っているそうです。

また、フリーランスの皆様向けに「シンプル確定申告」というサービスを提供されています。

レシート、支払調書、通帳コピーなどの書類をそのままお送りすれば、決算書および税申告作成、電子申告まで全部まるごと実施。今回はfreee様の機能を利用して、さらに楽にになるとか。

メリービズ株式会社「シンプル確定申告」

交流会

終了後は、参加者のみなさんと先生たちを囲んでの懇親会。

美味しそうな料理がずらり。

皆さん熱心で終了後も、先生方への質問の列がずっと続いていました!