2023年10月1日にインボイス制度が施行されて、早2年が経過。

「2割特例」(売り手向け)や「8割控除」(買い手向け)など、インボイス制度導入に伴う小規模事業者の経済的ダメージを緩和するための負担軽減措置が期限付きで適用されてきましたが、これらの負担軽減措置が延長されることになりました。

正式決定は令和8年度税制改正大綱がまとまってからとなりますが、現時点の報道情報等に基づき速報で解説します!

【2025年12月22日追記】令和8年度税制改正大綱が公開されました。下記の内容に変更はありません。

主な変更点は2つ:売り手と買い手双方に影響

私たちフリーランスに影響すると考えられる、主な変更点は2つです。

売り手側:2割特例が「3割特例」として2年延長

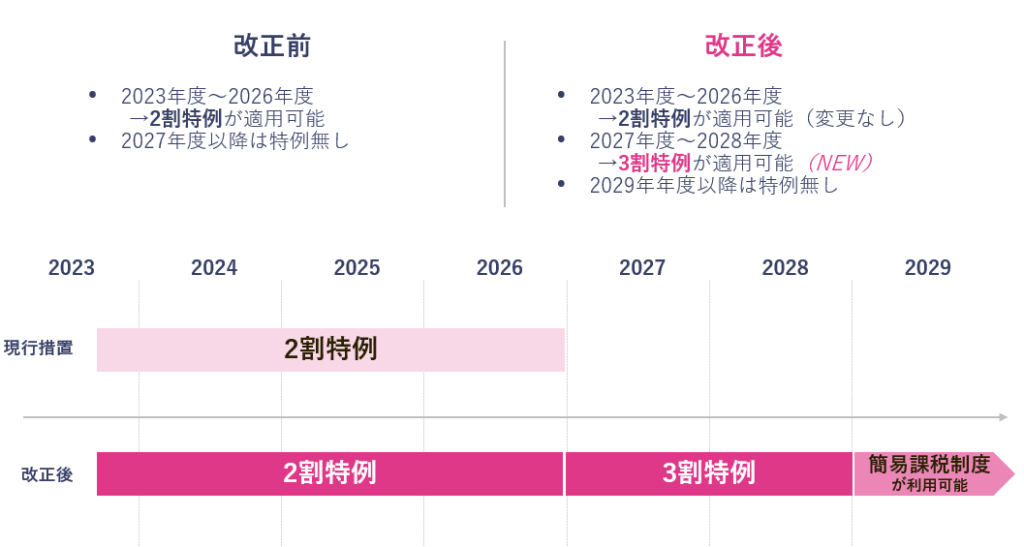

免税事業者から新たにインボイス登録事業者になった方向けの納税負担を減らすため、消費税納税額を2割に軽減する「2割特例」。

もともと2026年度で終了する予定でしたが、フリーランス等の個人事業者に限り、納税する税額を3割に変更した上で、2028年度までの2年間、延長されることになりました。

これからインボイス登録をする方はもちろん、既にインボイス登録を行って2割特例の対象となっている方も対象です。

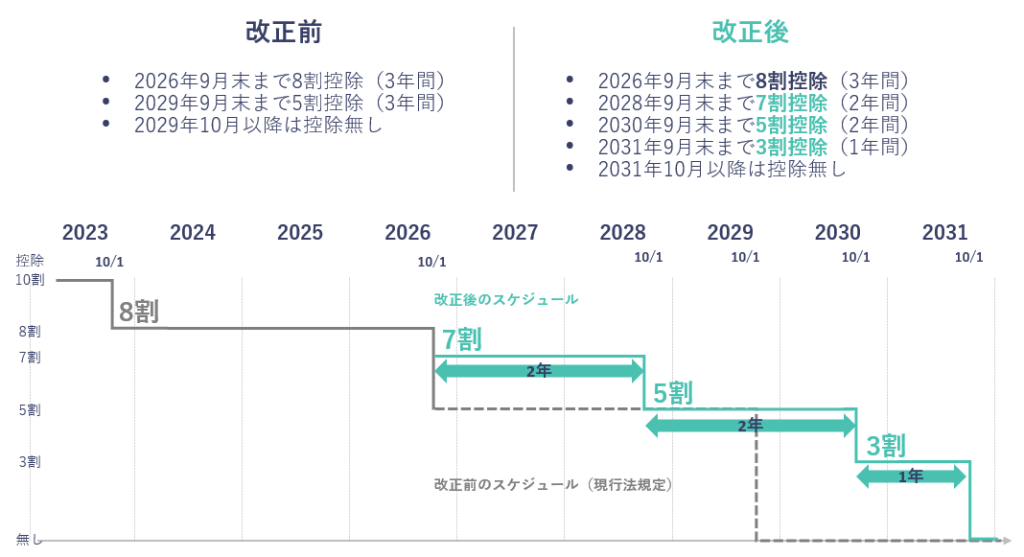

買い手側:控除割合の段階的引き下げを緩やかに、2年後ろ倒し

インボイス制度施行により免税事業者からの仕入税額控除ができなくなると、免税事業者に一方的な値下げを迫ったり、取引を中止したりする買い手が出てくることが想定されたため、免税事業者との取引で控除が可能な仕入税額控除の割合を、段階的に引き下げる経過措置が設けられています。

この経過措置が、より緩やかになり、完全に措置がなくなるまでの期間が2年後ろ倒しになりました。

具体的には、2026年9月末まで8割控除→2028年9月末まで7割控除(2年間)→2030年9月末まで5割控除(2年間)→2031年9月末まで3割控除(1年間)と段階的に引き下げられ、免税事業者との取引における仕入税額控除ができなくなるのは2031年10月以降になります。

簡易課税制度の届出はお早めに

2年以上の猶予が生まれたとはいえ、いつかは終わる負担軽減措置。今回の延長を素直に喜びつつ、「恒久化」ではなく「延長」となったことからも、次の延長は無いと思って心積もりしておくのが、フリーランスの自己防衛戦略としては無難でしょう。

3割特例の終了を視野に、今すぐにでもやっておきたいのが、簡易課税制度の届出です。

簡易課税制度とは、中小企業や小規模事業者の消費税納税を、経済的&手続き的に楽にする制度です。

本来、消費税の納付は、発注先から預かった消費税から、仕入れにかかった消費税を差し引きして行います。税率8%、10%、消費税のかからない経費を分類して計算する必要があり、集計はなかなか大変です。

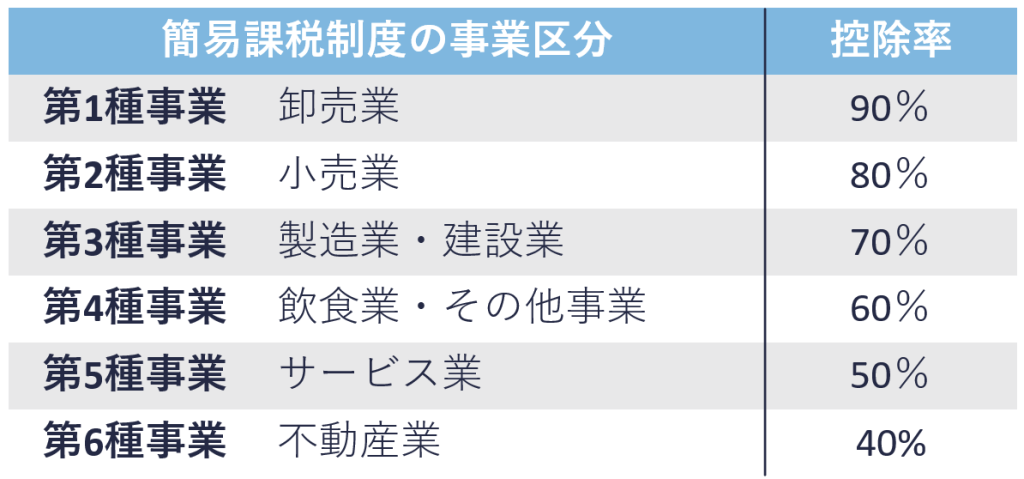

そこで、仕入にかかった消費税の計算をまるっと省いて、「みなし仕入率」で控除できるようにした仕組みが、簡易課税制度です。職種によって控除割合は変わりますが、フリーランスの場合は50%を差し引ける第5種事業(サービス業)に該当する人が多いでしょう。

簡易課税制度を使えば、特例期間が終わった後も、納税する消費税額が売上税額の5割(売上高の約5%、第5種事業に該当する人の場合)で済む上に、経費の領収書とにらめっこしながら消費税を集計する手間が省けます。

1点だけ注意が必要なのは、簡易課税制度の適用を受けるには、事前の届出が必要ということ。具体的には、適用を受けたい事業年度の初日の前日までに「簡易課税制度選択届出書」を税務署に提出しておく必要があります。

忘れないようにカレンダーに書いておくのも一手ですが、確実に損したくない方は今のうちに届出しておきましょう。届出後でも、確定申告時に、簡易課税制度と2割特例(3割特例)のいずれか有利な方を選択できるので、先に出しておいて損はありません。

なお、ほとんどのフリーランスの方は負担軽減措置の期間中は簡易課税制度より2割(3割)特例の方が有利になると考えられますが、2割特例を選択しない方が有利なパターンもあり得ます。

例えば、事業区分第1種の卸売業の人は簡易課税制度で90%控除になるので、2割特例より簡易課税制度が有利になり得ます。また、売上に対する実際の経費率が80%を超える人は、2割特例や簡易課税制度ではなく、実額の本則計算を適用した場合が有利な場合もあり得ます。詳しくは税務署や税理士等の専門家にご相談ください。

そもそも「2割特例」とは?

インボイス制度対応のために新たに課税事業者(インボイス登録事業者)になった方が、納める消費税額を売上税額の2割(売上高の約2%)に軽減できる特例です。

節税メリットだけでなく、経費の領収書のインボイス番号を確認して仕入税額を計算する必要も無いため、確定申告の手間がほとんどかからないというメリットもあります。

特例適用のための事前手続きや届出は不要で、基準期間(※)に課税売上高が1千万円以下の人は、消費税の確定申告時に、e-TAXか申告書上で2割特例を選択できます。

※基準期間:個人事業者は2年前、法人は2事業年度前

2割特例が適用された場合のおおよその消費税納税額は、下記の計算式で簡単にシミュレーションできます。

但し、2年前の課税売上高が1千万円を超える課税期間(年)は、適用対象外になるので注意してください。

インボイス制度の番号取得を迷っている方へ

インボイス登録事業者になるか、免税事業者のままでいるかの判断基準は、①年間の事業規模(売上高)、②受注経路、③業務内容や市場価値、④同業者の動向です。

ぜひしっかり情報収集して、自分にとってベストな選択を選び、自己防衛しましょう!

詳しくは、こちらの過去記事をご参照ください。

その他関連記事

インボイス制度の基本のキを知りたい、取引先に値上げ交渉したい、法人化するかどうか迷っている、などインボイス対応のあれこれについては、下記の過去記事も必要に応じて参考にしてください。

(情報は掲載当時のものになります)

フリーランスなら必ず知っておきたい! インボイス制度が始まると、つまり何がどうなる?

https://note.com/frepara/n/n1154f6fc18e2

自分の創出価値がわかれば怖くない! クライアントと信頼を築く“ワンランク上”の価格交渉術https://note.com/frepara/n/n8570983a58e3

インボイス対応で取引先から課税事業者への転換を要請されたら…

https://blog.freelance-jp.org/20220315-14741/

インボイス制度導入目前!専門家が語る「個人事業主が法人化するメリット・デメリット」

https://note.com/frepara/n/n2004c007da14