【2025年11月27日(木)更新】

今年はじめて確定申告をするというフリーランス・副業ワーカーの皆さんや、

これまでも確定申告をしてきたけど、もっと節税できる方法やスムーズな方法を知りたい方へ。

フリーランスによるフリーランスのためのメディア「フリパラ」の過去記事などを一挙ご紹介します!

節税対策に、年末駆け込みで買っておきたいオススメガジェット情報も♪

確定申告に取り組む中で生じる、素朴な疑問の解消や節税対策にお役立てください。

確定申告の手順や帳簿の付け方については、詳しい解説記事が国税庁HPをはじめ、インターネット上に多数ありますので、そちらをご参照ください。ここでは、はじめての確定申告で湧きがちな疑問や、節税のためのポイントに絞って、コンパクトにお伝えします(^^)

全てのトピックの全ての紹介記事を熟読しようとすると、情報量にパンクしてしまうかもしれないので、気になるところだけ拾い読みしていただくことをオススメします。

確定申告 基本のキ

確定申告って何?確定申告が必要な人は?青色申告と白色申告、どう違うの?

まずは全体像をシンプルに一目で理解したいという方は、こちらの独立副業の手引きで確認しましょう!

確定申告の期間は通常、2月16日から3月15日となっています。ただし、2月16日や3月15日が土日祝日の場合は翌平日にずれますので、毎年の申告期限をご確認ください。

*令和7年分(2025年1月1日~12月31日の所得)の確定申告期間は、2026年2月16日(月)から2026年3月16日(月)までです。

それから、そもそも何のために確定申告するのか、フリーランスに関係する税金にどんなものがあるかという前提も、こちらのマンガ記事でおさえておきましょう!

節税のためには正しい経費の計上が第一!どうしたら経費になる?

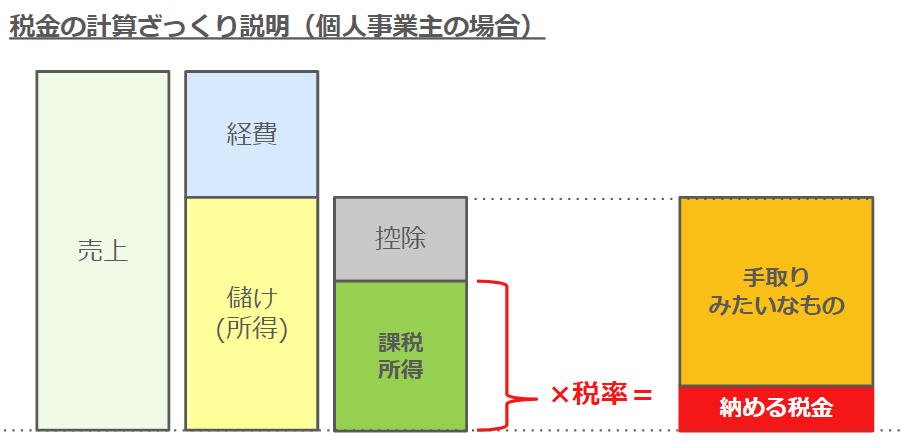

確定申告をするにあたって、大事なのは所得額の確定。所得=売上-経費です。経費が増えて所得が減ると、その分、納める税金も減ります。

税負担を軽減するためには、経費として認められるものをしっかり計上することが大切です。特に、売上が伸びている場合は、新しい年を迎える前に必要なものを購入・利用して経費を積み上げることも、フリーランスとしての知恵のひとつです。

年内の経費として計上するための条件や、経費で買いたいおすすめガジェットについては、ぜひこちらの記事をお読みください。

AI時代の仕事効率化に!年末の経費で導入したい家電&ガジェット15選(2025年11月)

年末駆け込みで経費購入! 2024年中に買っておきたいガジェット11選(2024年11月)

その他にも仕事に関わるさまざまな経費が考えられますが、もちろん、なんでも経費にできるわけではありません。ここは厳格なルールがあるので、経費になるもの、ならないものを、しっかり押さえておきましょう。

経費について、よくある質問に回答している「行列のできる税理士相談所」シリーズの記事をぜひチェックしてください。

一人カフェ作業、クライアントの忘年会は経費になる? 飲食にまつわる経費の疑問

領収書が手元になくても大丈夫?交通系ICカードなど、キャッシュレスでの経費処理は?

自宅を事務所にしている場合は?光熱費の家事按分やコワーキング併用について

競合調査や出張はどこまで経費になる?経費計上の線引きに悩む人、必読です!

スーツを経費で落としていいですか?フリーランス協会のベネフィットプランは経費になる?

年度途中で法人化し、個人と法人の両方で売上が上がっている期間の経費の選別は?

所得控除もお忘れなく

一つ上のパートで、売上(収入)から経費を差し引いたものが所得だと説明しましたが、その所得から所得控除を差し引いたものが課税所得(上の図の緑色の部分)です。税金は、課税所得に税率をかけて計算します。

ですから、同じ所得でも、所得控除が多ければ課税所得が少なくなり、その結果、税金が安くなるのです。

所得控除は自己申告制なので、社会保険料控除、配偶者控除など、自分が使える所得控除を知っておくことが大事です。こちらの記事でしっかりチェックしておきましょう。

ドラッグストアの風邪薬も対象! 節税のために、知っておきたい所得控除

電子申告のメリット

確定申告って大変そう、とヘビーな印象を持っている方も多いと思います。実は、そうでもなくなってきたんですよ。

e-Taxの進化やクラウド会計サービスの成長により、予めポイントをおさえて必要書類やデータを揃えておけば、数時間でサクッと終わる良い時代になりました。政府も「書かない確定申告」を目指し、マイナポータルとの連携を年々進化させています。

e-Taxを使った電子申告は、手書きや郵送の手間が省けるだけでなく、控除額が10万円増えて節税になる、申告後の税還付のスピードが比較的早くなるなど、メリットがたくさん。

確定申告の事前準備とe-Taxの申告メリットについて、詳しくはこちらの記事をご覧ください。既に年が明けてしまいましたが、大丈夫!今から備えれば、3月15日に十分間に合います!

確定申告は年末年始に準備しておけば楽になる!税理士に聞いた「3月に慌てないための3つのポイント」

副業・複業の場合の留意点

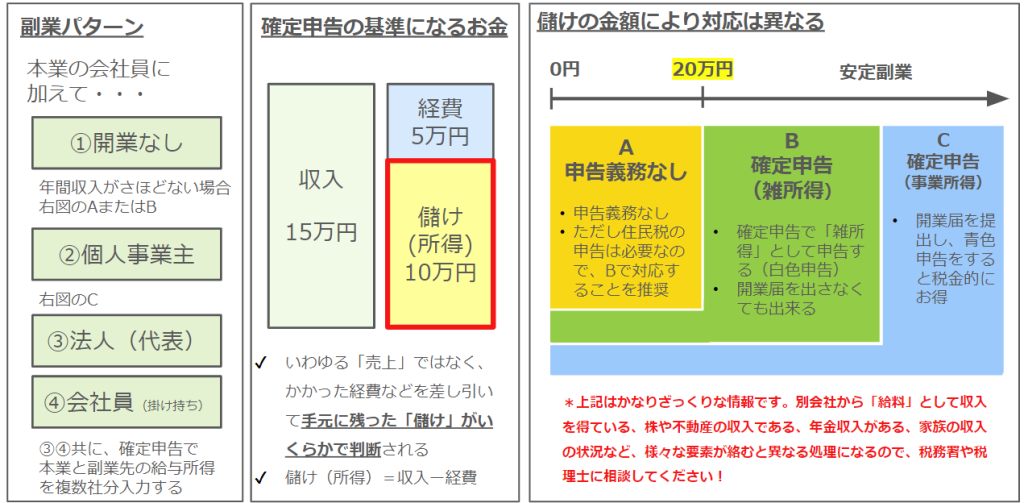

本業の給与所得とは別に、副業収入がある場合のパターンは下記①~④に分かれます。

副業収入が年間20万円以下の場合は、確定申告の義務はありません。義務がないとはいえ、実際には確定申告をした方が還付金が戻ってきてお得なケースもあります。

開業届を出さずに副業していて、副業収入が年間20万円を超えた場合は、雑所得として計上するのが一般的です。この場合、白色申告(特別控除無し)になります。

開業届と青色申告承認申請書を出していれば、青色申告で特別控除を受けることができます。

ただし、青色申告承認申請書は、開業日から2か月以内、 もしくは青色申告をしたい対象年度の1月1日~3月15日までに所轄の税務署に提出しておく必要があります。つまり、現時点で提出していない人は、残念ながら今年の確定申告(2023年度分の申告)では青色申告ができません。来年の申告に備えて、今年の確定申告を行う時に忘れずに一緒に申請しておくことをお勧めします。

また、法人設立をして自分に役員報酬を出している人や、業務委託ではなく雇用での副業をしている人は、副業収入も給与所得となりますので、それぞれの会社の源泉徴収票に沿って給与所得の欄に入力してください。

副業ワーカーの確定申告については、こちらの記事もご参照ください。

副業や複業で気をつけるべきことは? 節税対策は? 報酬は給料or売上どっち?

帳簿書類を保存していれば300万円以下の副業でも事業所得になります(事業所得と雑所得の区分判定)

インボイス登録した人向け、消費税申告

さて、これまでお話ししたのは、所得税の申告についてです。

2023年10月からのインボイス導入を機に、初めて課税事業者になった方もいると思います。課税事業者になると、所得税の申告と併せて、消費税の申告が必要になります。

フリーランス協会の会員の大半を占めるような、ご自身のスキルを活かした職種のフリーランスであれば、2割特例または簡易課税制度を利用できる方が多いので、手続きはさほど難しくありません。申告方法として、2割特例や簡易課税制度を選択すれば、受け取った領収書の分類や、取引先のインボイス登録番号の確認も不要です。

気を付けるのは1点だけ。自分の売上を、インボイス登録前と登録後で分けて集計することです。なぜなら、消費税の課税対象として申告すべきは、インボイス登録後(課税事業者への転換後)の売上だけ。間違って免税事業者だった期間の売上も含めて申告して、本来必要ない税金を払うことになってしまわないよう気を付けましょう。

2割特例と簡易課税制度の利用条件や詳細については、こちらでご確認ください。

電子帳簿保存法って何?

もしかすると「電子帳簿保存法」というキーワードを目にして???となっている方もいるかもしれません。しかし、売上高が年間5000万円を超えない限り、あまり気にする必要はないです。

電子帳簿保存法は、ペーパーレスを図りたい人向けの制度です。請求書をデータで送付したい、帳簿をデータで保存したい、紙の領収書・レシートをデータでスキャンして保存したい、という希望者向けの制度ですので、紙でやり取りするのに慣れている方は、無理に電子化対応する必要はありません。

留意すべき点はただ一つ。請求書や領収書、契約書、見積書などの経理書類を、電子データで送った/受け取った場合は、電子データのまま保存しておくこと。

法改正前は、電子で受け取った経理書類も印刷して保存する必要がありましたが(紙優先)、2024年1月の法改正以降は、データ優先になりますので印刷は不要です。逆に、これまで印刷後にデータを削除していた方は、データも消さずに保存しておいてください。

電子帳簿保存法の改正について、詳しく知りたい方はこちらもご参考まで。

もう悩まない! 知識ゼロから追いつくインボイスと電子帳簿法まるわかり講座

↑レポート終盤の「電子帳簿保存法への対応は?」をご参照ください

帳簿不備ペナルティにご注意

実は、2023年度分の確定申告から、売上げに関する帳簿を作成・保存していない事業者には、加算税が重くなるなどの厳しい措置(加算税の加重措置)が導入されています。

クラウド会計サービスを使っていたり、ざっくりでも年間の売上や経費を帳簿で整理できている人は問題ありません。しかし、帳簿を作成・保存していない場合、申告に「仮装・隠ぺい」がある場合、無申告の場合などは、重いペナルティが課されますので、ご注意ください。

詳しくは、こちらのマンガをお読みください。

「帳簿不備ペナルティ」とは?〜フリーランスを代表して国税庁に聞いてきたよ!~(2023年10月)

最後に

ここまでお読みくださった皆さま、お疲れ様でした!ここまでお目通しくださった方は、エライです!

それだけで、まず自分を褒めてあげてください。

確定申告は、年に一度、自分が事業を通じてどのくらい儲かったのか、振り返る良い機会です。

思ったより儲かっていたなという人もいれば、あれだけやったのに経費を除いたら意外と儲けが少なかったということもあるかもしれません。

フリーランスとして稼ぎ続けるためには、しっかり定期的に自己点検をして、PDCAを回していくことが大切です。

確定申告を通じて一年間の活動を振り返り、今年の目標や戦略に活かせると良いですね。

最後に、イベントのお知らせです。

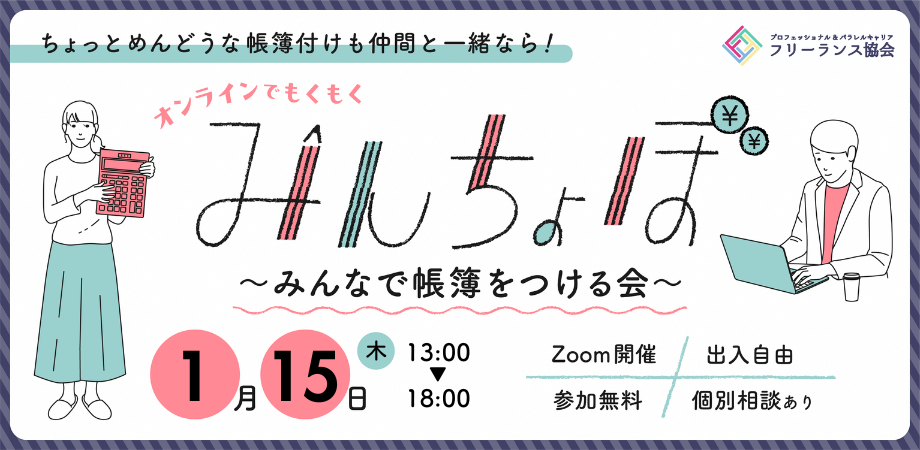

フリーランス協会では、めんどうな帳簿付けを仲間と一緒に乗り切ろうということで、

オンラインのもくもく会「みんちょぼ」を定期開催しています。

参加無料、出入り自由で、税理士への個別相談(予約制)も可能です。初心者の方も大歓迎!

今後の開催予定は下記のとおり。

2026年 1/15(木)、2/19(木)、3/5(木)、3/19(木)〈確定申告振り返りスペシャル〉

会員向けメルマガでイベント案内をお送りいたしますので、参加希望の方はぜひ無料会員登録をして、メルマガをチェックしておいてください。

無料会員登録はこちら▷▷▷https://www.freelance-jp.org/sign_up?flow=free

参考情報

2/9開催確定申告イベントレポート

※上記のセミナーは、今年のアップデートポイントにフォーカスした内容で、確定申告の手順や経理処理についての説明は省きます。

もし確定申告の基本や細かい点について、もっと詳しく知りたいという方がいれば、こちらのイベントレポート内のセミナー動画や資料、Q&Aをご覧ください。

【イベントレポート】行列のできる税理士相談所!確定申告ビギナーもベテランも

【イベントレポート】知ればおトク!やればおトク! 確定申告&電子申告 基本の(キ)講座

最新版のアーカイブ動画も、フリーランス協会会員(無料会員・一般会員)向けマイページからご視聴いただけます。非会員の方も30秒で無料会員登録できますので、宜しければご活用ください。

▶︎会員登録はこちら