【2025年11月26日更新】

2023年10月1日から始まったインボイス制度。

2026年9月30日まで期間限定で適用されるインボイス制度の「2割特例」措置は、概要を一言で言うと、インボイス登録のため、新たに課税事業者になることを選択した人が納税する消費税額が、本来は売上高の約5%*であったのが、約2%に軽減されることになります。

*簡易課税制度利用時

フリーランスなど小規模業者の経済的ダメージを緩和するために実現した「2割特例」措置。

財務省からは、フリーランス協会会員の皆様にご協力頂いた調査結果や、私たちの申し入れも踏まえて、特例を検討したと聞いています。あらためまして、調査にご協力いただいた会員の皆様に、この場を借りて御礼申し上げます。

制度開始前の2022年12月には、オンラインセミナー「インボイスなんとなく分かってきたけど、具体的にどうしたらいいのか教えてください」で、フリーランス向け「2割特例」措置の解説をお届けしました。

一番分かりやすいのは動画をご覧いただくことですが、時間がない方は「ざっくりハイライト」を読んで、概要だけチェック!

文末には、フリーランス協会のインボイス制度に対するスタンスや、インボイス制度の基本のキが分かる解説記事一覧も載せています。

ぜひしっかり情報収集して、自分にとってベストな選択を考え、自己防衛しましょう!

※フリーランス協会の解説記事はすべて、フリーランス視点での分かりやすさを重視しながらフリーランス協会で自主的に制作しておりますが、間違いがあっては困るため、関係省庁や専門家によるファクトチェックを依頼してから公開しています。内容にご不明点がある場合は、ご自身でお近くの税務署にご確認ください。

セミナー動画

復習したい方も、是非お役立てください!

※アーカイブ動画配信は予定しておりませんでしたが、速報性を優先し、動画でイベントレポートを公開します。

インボイス制度の「2割特例」措置について(財務省主税局)

<ざっくりハイライト>

インボイス制度導入のために新たに課税事業者(インボイス登録事業者)になった方は、簡易課税の届出のような事前の手続きがなくても、2割特例の適用が出来ます。また、簡易課税制度の届出を出していても、確定申告時に有利な方を選択できます。

この2割特例で、インボイス登録事業者になることを選択した人のおおよその消費税納税額は、簡単にシミュレーションできます。ご自身の売上高をこの絵に当てはめて、試算してみましょう。

2割特例は、業種区分が不要で、事前の届出も不要なので、簡易課税制度よりもさらに事務負担が減ります。また、簡易課税制度の届出をしていれば、2割特例の対象者でも、確定申告時に両方選べます。

2割特例措置が適用されるのは、令和5年10~12月分の申告から令和8年分の申告までの、4回分の確定申告です。但し、2年前の課税売上高が1千万円を超える課税期間(年)がある場合は、その課税期間は適用対象外になるので注意してください。

インボイス登録の期限も延長されました。令和5年10月1日以降も、インボイス登録事業者として請求書を発行したい日付の15日前までに登録申請をすれば、いつでもインボイス登録が可能です。

詳しくは、こちらの資料とセミナー動画をご確認ください。

インボイス制度の番号取得する?取得しない?取得するかどうか迷っている皆様へ(宮崎雅大税理士事務所)

<ざっくりハイライト>

インボイス登録事業者になるか、免税事業者のままでいるかの判断基準は、①年間の事業規模(売上高)、②受注経路、③業務内容や市場価値、④同業者の動向です。

年間売上高が既に1000万円越えで、現在【課税事業者】のAさんは、すぐにインボイス事業者登録を。

Bさん、Cさん、Dさんは、それぞれの状況によって、そのまま免税事業者でOKそうなのか、早めにインボイス事業者登録するのか、もうしばらく様子見してて良さそうなのかが変わってくるようです。(各キャラクターの詳しい状況設定は動画で!)

簡易課税制度と2割特例(負担軽減措置)の比較はこちら。この図さえおさえておけば大丈夫!

2年前の売上が1000万円以下のフリーランスは、2割特例が圧倒的に楽でお得です*。

*簡易課税制度1種の卸売業の方を除く

簡易課税制度の届出をしていても2割特例の適用は可能ですが、簡易課税制度の届出には期限があるので、近い将来に売上1000万円を超える可能性がある人は、今のうちに忘れないように簡易課税制度の届出だけ出しておくと安心かもしれません。

詳しくは、こちらの資料とセミナー動画をご確認ください。

インボイストラブル

トラブル解決に向けたご相談は、弁護士に無料相談できる公的相談窓口(下記)へお願いいたします。

フリーランストラブル110番 https://freelance110.jp/

また、内容証明送付や訴訟提起など、実際に弁護士に動いてもらう場合は、フリーランス協会の一般会員であれば、自己負担0円で、最大70万円まで弁護士費用がカバーされる報酬トラブル弁護士保険「フリーガル」が自動付帯となっているので、ぜひご活用ください。

不安をクリアにしよう!Q&Aタイムのサマリー

※セミナー開催時(2022年12月)の回答です。

Q インボイス登録事業者になって簡易課税制度を選択しようと思っていましたが、簡易課税制度の届けを出すと2割特例の対象外になってしまうのでしょうか?

A 対象外にはならないのでご安心ください。簡易課税の届出を出したままでも、2割特例とどちらを使うか選択することができます。

Q インボイス登録事業者の納税額は、簡易課税制度だと5%。2割特例だと実質1.8%。これだと簡易課税制度を選ぶ人はいないと思うのですが、2割特例にも何かデメリットがあるのでしょうか?

A ほとんどのフリーランスの方は2割特例の方が有利になると考えられますが、2割特例を選択しない方が有利なパターンもあり得ます。

例えば、仕入れたものを加工せずに他の業者に売り渡す卸売業の人は、簡易課税制度の業種区分1種で90%の控除になるので、2割特例より簡易課税制度が有利になり得ます。また、売上に対する実際の経費率が80%を超える人は、2割特例や簡易課税制度ではなく、実額の本則計算を適用した場合が有利な場合もあり得ます。

Q インボイス登録事業者になったら、一般的な会計ソフトを使う場合、どのように記帳することになるのか知りたいです。

A まだどの会計ベンダーもインボイス制度に100%の対応はしておらず、先日発表されたばかりの2割特例については全ての会社でこれから対応になります。記帳において実際にインボイス制度が始まるのは来年10月以降なので、各社の開発が完了するまで気にしなくても問題ありません。

Q 複数の個人事業(法人化していない)をしている場合、インボイス登録は個別の事業ごとに行うものなのでしょうか?その事業が、BtoC,CtoCに分かれていた場合の対処についても知りたいです。

A インボイス事業者登録は個人/法人単位で行うものなので、事業ごとの登録は必要ありません。自分がBtoBなのかBtoCなのかという違いは、免税事業者のままでいるかどうかの判断基準となるだけであり、消費税そのものはBtoBかBtoCかに関わらず全ての商取引において発生しているので、納税額計算の際に売上高を分けて計算する必要はありません。

なお、事業用の備品を売却した場合は事業収益(事業の売上)になりますが、メルカリ等で事業に使っていない不用品(服や本など)を売却した場合の収入は消費税の課税の対象外です。

Q 主に海外からお仕事を受けている場合、インボイス制度によって具体的にどのような影響があるのか知りたいです。

A 日本に住んでいながら海外の企業と仕事をしている場合(役務提供地が日本で便益が海外)は、免税になります。その場合は支払い書類にTAX(消費税)表記が載っていないはずですが、ケースバイケースの側面もあるので、お近くの税務署でご相談ください。

Q これまでずっと免税事業者でしたが、このタイミングで今年初めて売上が1000万を超えてしまいました。この場合でも負担軽減措置(2割特例)の対象にはなるのでしょうか?

A 令和4年分の売上が1000万円を超えた場合、2年後の令和6年分について2割特例が受けられません。簡易課税の届出を考えていただいた方が良いかもしれません。

Q インボイス登録事業者の申請期限が3月末でなくなったので、例えば9月ギリギリに申請し、10月の請求書発行時にインボイス登録番号が間に合わなかった場合は、どうすれば良いでしょうか?

A あまりにギリギリの申請ですと、10月の請求書発行時に登録番号が手元に届いていない可能性は考えられます。その際には、取引先に申請中である旨を説明し納得してもらう必要が生じる可能性があります。円滑なコミュニケーションのためにも、申請期限は延長されたとはいえ、1~2ヶ月ほど余裕を持って申請するのが良いかと思います。

Q インボイス事業者になって新たに負担する納税額の分を、取引先に値上げ交渉しても良いですか?

A (フリーランス協会から)もちろん交渉すること自体に全く問題ありません。値上げ交渉の方法やコツについて、フリパラ記事でも紹介しております。ぜひご覧ください。

なお、フリーランス協会は、事務局メンバーもみんな業務委託契約のフリーランス*ですが、インボイス制度対応として、今年10月から業務委託報酬を一律5%ベースアップしました。優秀なフリーランスと働きたいなら、発注者の側から率先して値上げする必要があるということも、自らの行動で示しつつ、しっかり啓発していきたいと思います。

*若干名のアシスタント職契約社員を除く

(財務省から)インボイス登録事業者になったら、10%値上げしないといけないのではないかと思っている方がいらっしゃるようですが、そうではなく、2割特例に対応して値上げをするなら、1.8%です。1000円の請求額を1020円にすれば、納税額を差し引いてもお釣りが来るような金額感です。

Q インボイス登録番号を求めない相手(一般消費者など)と取引をしている場合、インボイスを発行したら、かえって迷惑がられる可能性はありますか?

A インボイスを求めない取引先にとっては、関係のない情報が請求書に載っているのみで、それが迷惑がられることはないと思います。

Q 簡易課税制度を利用すると、預かった消費税が払った消費税より少ない(赤字)場合の消費税還付がなくなってしまいますか?

A そうなります。簡易課税はみなし計算なので、売上に対する経費の比率が高い方は、実際の支払い消費税額より多く計算されてしまう可能性があります。具体的には、経費の比率が80%を超える方は、簡易課税制度でも2割特例でも、損をする可能性があります。特例を受けない選択も可能ですが、その場合は原則的な集計(本則課税)が必要で、確定申告書の作成の手間がかかります。

フリーランス協会のスタンス

フリーランス協会の事務局は、フリーランスの当事者集団です。

私たちはこれまで、コロナ、契約トラブル、社会保険、ハラスメントなど、フリーランスの様々な問題と向き合ってきました。そして、持続化給付金、フリーランストラブル110番、フリーランスガイドライン、ハラスメント防止措置、ベビーシッター助成、育休中の給付金など、変化を実現してきました。フリーランス新法の実現もあと一歩です。

インボイス制度についても、同じです。私たちは、私たちなりの方法で、インボイス制度と戦ってきました。ずっと活動を見てくださっている会員の皆さんはよくご存じのとおりです。

インボイス制度は、2014年から2016年にかけて軽減税率(制度)に関する国民的議論があった上で、2016年3月、国会での過半数の議決を経て、法律で導入が決定しました。法案可決前にフリーランス協会が設立できていれば、取り得る手段もあったかもしれませんが、あいにく当協会が設立した2017年には、時すでに遅しでした。

私たちは、協会設立の翌年の段階でこの問題に気付き、是正の道はないかと模索しました。しかし、国会審議を経て成立したという事実は大変重く、何年もかけて議論されて成立した法律を、その施行前の段階で改正(廃止)することは、極めて特殊な場合を除いて前例がないというのがファクトで、現実的ではありません。

とはいえ、指をくわえて黙って見ているわけにもいかないですし、そもそもインボイス制度の詳細がよく分からず不安という声も届いていたので、2019年から何度も政府・財務省に訴え続けてきました。問題点を可視化して政策交渉するため、会員の皆さまに協力をお願いして、実態調査も2回行っています。

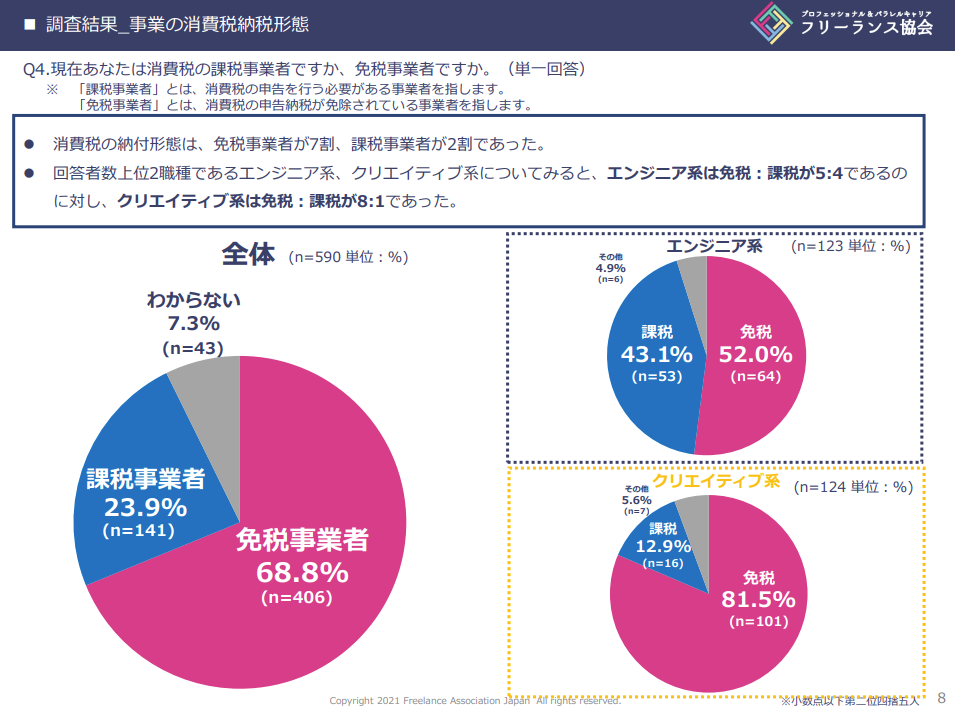

最初の調査では、回答者全体の7割が免税事業者でしたが、全体の約4分の1が、「個人事業者だから」あるいは「免税事業者だから」という理由で消費税の支払いを拒否された経験があるというデータが得られました。

また、インボイス登録が始まった後に行った2回目の調査では、インボイス登録事業者に既になった/なる方向で検討している人が4割近くいる一方で、4割以上の人が制度の中身がよく分からない、判断基準や取引先の出方が分からなくて決めかねている、とのことでした。

また、当然ながら、インボイス制度のせいで収入が減ることや検討基準がないことへの不安の声もありました。インボイスへの対応状況理由や、インボイス制度への不安・疑問・対策要望は自由回答で聞いており、全件公開しております。こちらのP.123以降をご参照ください。(下記スライドは一部抜粋です)

そうした調査結果を踏まえて、財務省に申し入れをし、インボイス制度導入に伴う不当な値下げや「税込み」の強要、一方的な契約解除などを、法令違反として整理し、発注者向けに周知するよう要望したり、フリーランスにとって分かりやすく、一番損にならない選択をできるような解説を一緒に考えたりしてきました。

そして、今回、インボイス制度の経済的ダメージを減らすための負担軽減措置が実現することになりました。

免税事業者のままでいるか、課税登録事業者になるか、つまりインボイス制度にどう対応するかは、皆さんお一人お一人が決めていただくことです。

フリーランスは自律した事業者です。自分の身を守ることは、自分にしかできません。

フリーランス協会は、引き続き政府にはインボイス制度の導入によって私たちフリーランスに不利益が及ばないよう最大限の対策を要請しつつも、会員であるフリーランスの皆様に対しては、不安を増大させるのではなく少しでも不安を解消できるように、そして、一人ひとりのフリーランスが、後悔することなく、自分にとって最適な選択をできるように支援します。

それが、「誰もが自律的なキャリアを築ける世の中」を目指す私たちの使命だと思っています。

インボイス制度の基本のキ!がよくわかる解説記事

フリーランスなら必ず知っておきたい! インボイス制度が始まると、つまり何がどうなる?

https://note.com/frepara/n/n1154f6fc18e2

ケーススタディで学ぶ!インボイス制度のメリット・デメリット

https://note.com/frepara/n/n147ee928bfb9

インボイス対応で取引先から課税事業者への転換を要請されたら…

https://blog.freelance-jp.org/20220315-14741/

【税理士さんへ10の質問】インボイスの嘘&本当をズバッと解説

https://note.com/frepara/n/n635bc33bede7

【イベントレポート】インボイスとやらが話題ですが、何をどうしたらいいのか教えてください

https://blog.freelance-jp.org/20211105-13878/

インボイス制度導入目前!専門家が語る「個人事業主が法人化するメリット・デメリット」

https://note.com/frepara/n/n2004c007da14

インボイス導入の税負担を和らげる緩和措置への期待

https://blog.freelance-jp.org/20221118-16695/

そのほか参考記事(フリパラ/協会公式ブログ)

フリーランスの「仕事の値付け」「値段交渉」……難しすぎませんか?【フリラン教習所2-1】

https://note.com/frepara/n/n9b018832f834

ずっと同じ金額で仕事するの…?フリーランスの単価、どうすれば上がるの問題【フリラン教習所2-2】

https://note.com/frepara/n/n3d9ea7a42961

確定申告は年末年始に準備しておけば楽になる!税理士に聞いた「3月に慌てないための3つのポイント」

https://note.com/frepara/n/n496fb7b7de5a

事業所得と雑所得の区分判定(所得税基本通達の改正)に関するお知らせ

https://blog.freelance-jp.org/20221007-16324/

【速報】フリーランス新法のポイント・背景を掘り下げ解説!

https://blog.freelance-jp.org/20220914-16097/

フリーランスは老後資金をどう作る?

https://note.com/frepara/n/nca6ea5fed361